很多朋友已经催更了,我们今天就来看一下华北三港的情况。

开始之前,想再一次温馨提示:这个货量排名是基于美国海关的原始数据,按到港日算。货量的计算方法是以自己的合约跟船公司订舱。如果是用别家合约订舱,货量计入订舱的合约下面。还有一种情况,有些货量计入代发舱单的货代下面。如果货代有几个马甲(不同的名字,不同的SCAC CODE),系统会默认为不同的公司。所以,排名仅供参考,不是100%等于某家货代的实际货量。

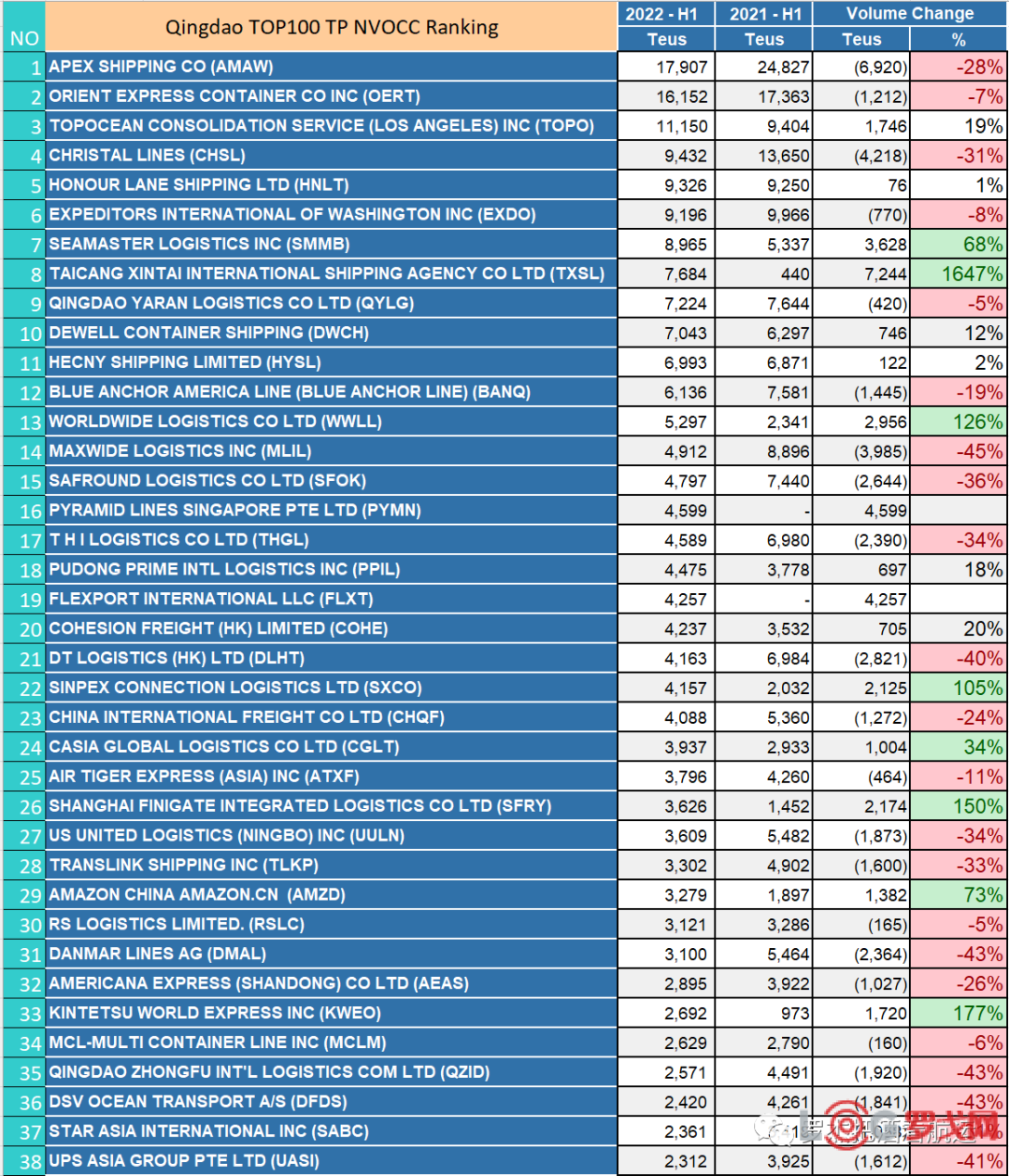

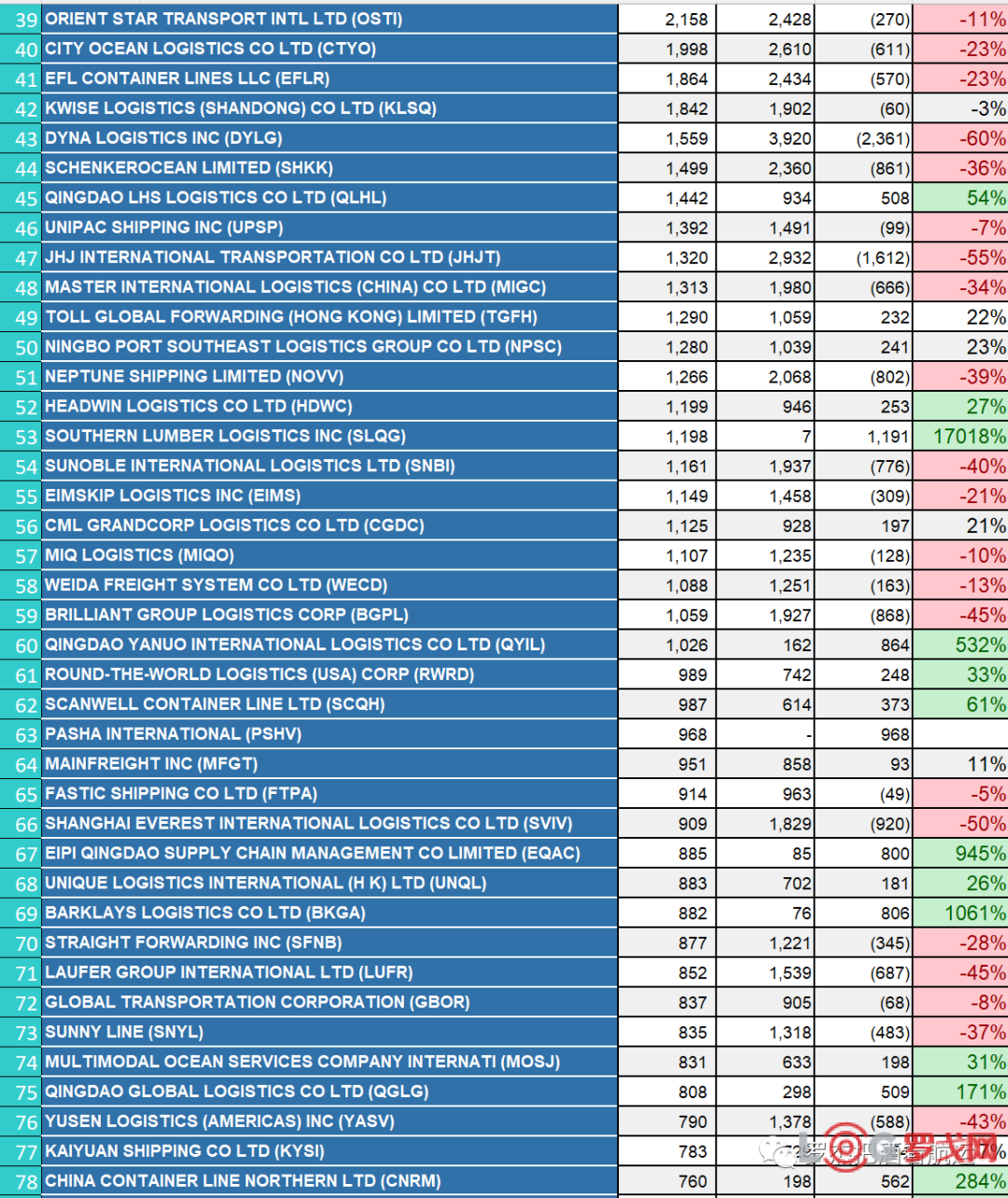

先看青岛。今年头半年市场总体货量微跌1%,排名前100的货代总货量则下降4%,与国内其他港口一样,货代的货量跌幅高于市场。红色部分表明跌幅超过市场平均水平(4%),绿色代表同比增长超过25%。排名前10的头部货代中,各家发展轨迹不一。一半的货量有增加,另一半出现不同程度的跌幅。排名前25名货代中, 有6家本土企业(非欧美港台企业),已经占据一席之地。今年青岛港出货基本没有受疫情影响(knock on wood), 供给侧尚属稳定。上海长达2个月的疫情封控导致一些原本流向上海港的货留在了本地。长期来看,青岛港的货量取决于当地的商品结构和美国后疫情时代消费需求的匹配度。比如,青岛港大量出口的玻璃瓶(酒瓶子)货量应该保持稳定,因为美国的酒吧和餐厅消费在回升。

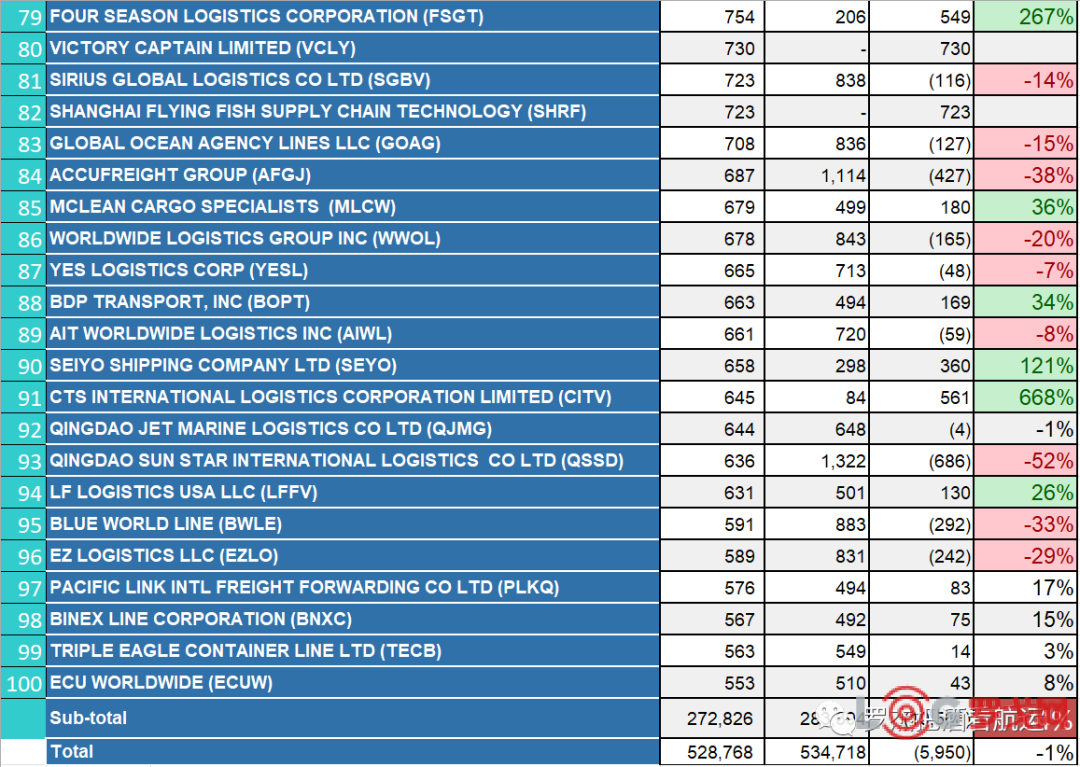

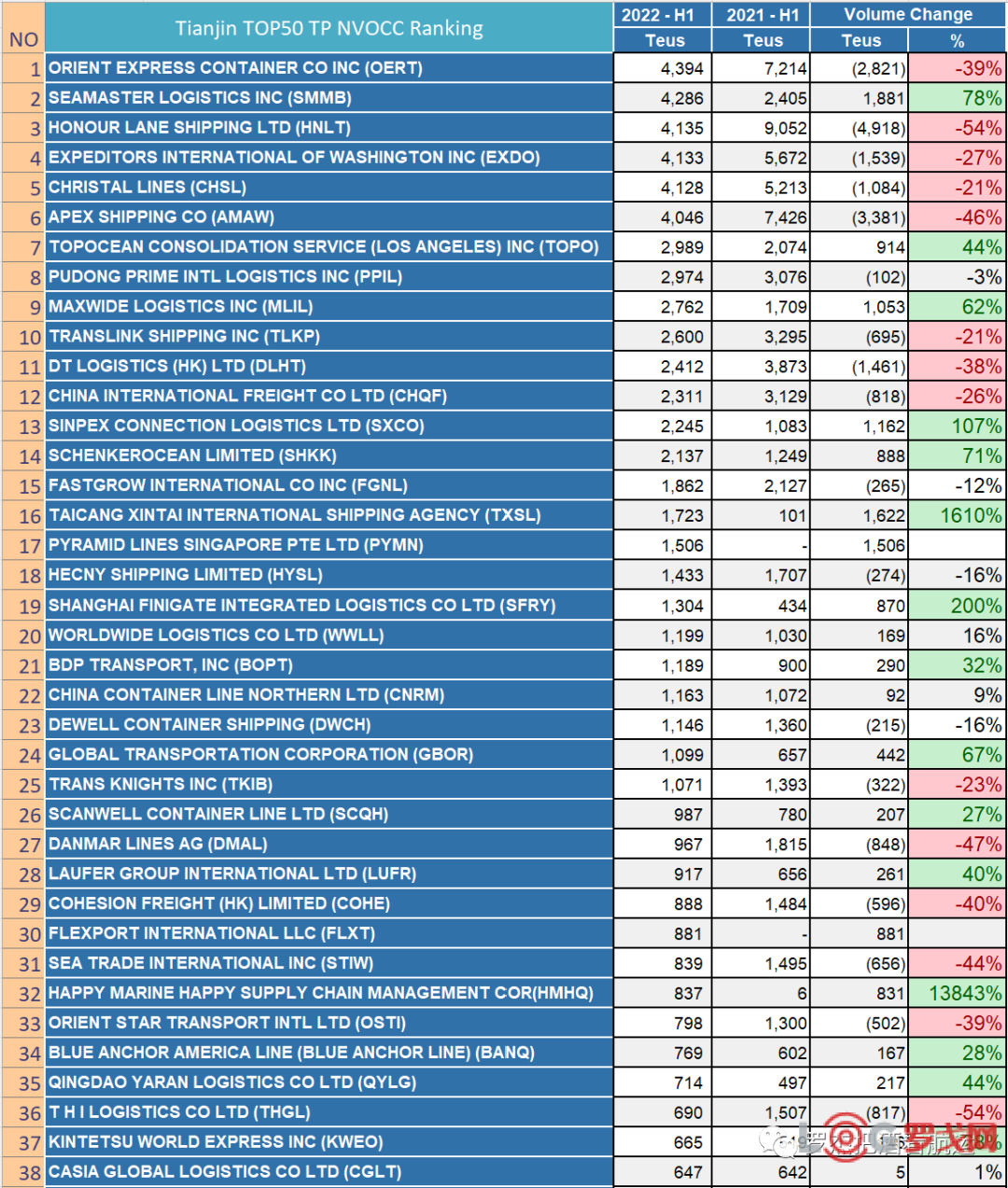

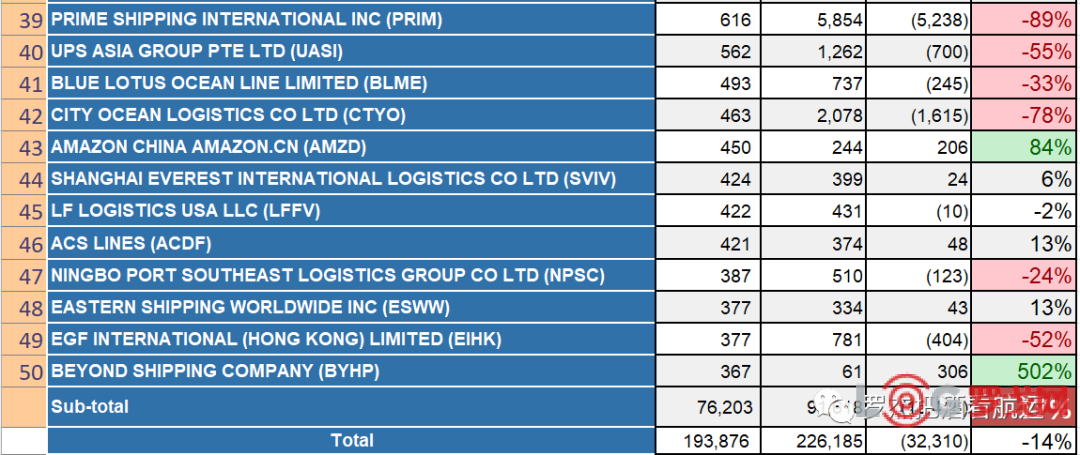

天津港货量的跌幅是北方三港中最明显的。前半年市场总量跌14%,排名前50的货代货量减少17%。出现如此急剧的跌幅可能有几个原因。一是订单减少,这当然直接影响货量。二是舱位或者直航船少了。在需求不变的情况下,运力下降也导致货量下降。我没有仔细去研究新港今年美线航线的变化。一个不争的事实是,北方三港(特别是天津和大连)这几年直航船的数量一直在下降。

在一个下行的市场里,每家货代的成长轨迹出现截然不同的情况。有的货量飙升,有的猛跌。除了市场本身的因素以外,每家货代对不同口岸的舱位分配正常也会影响货量。比如说, 船公司分给货代每周的舱位(AP/BSA)总量固定的情况下,货代如何分配到各个口岸直接影响各个口岸的货量增长。这种取舍在总舱位被减的情况下特别明显:不能雨露均沾,只好做出取舍。

大连港的情况跟隔壁两港不太一样。总体货量偏小,市场总量则保持不变(微增1%),排名前50的货量货量增长2%。看来在大连市场,直客约和货代的比例相对稳定。前10的头部货代多半货量出现下跌,少数几家则增幅明显。有意思的是,20名开外的货代大多货量增加明显,虽然总量不大。受货源腹地和航线减少的影响,大连港美线的货量这几年没有明显增长,2020年比2019年下降11%,2021年挽回一些失地,增长4%,但还没有恢复到2019年的水平,估计2022年总量跟去年持平。

东南亚仓配一体的机遇与挑战

1664 阅读

物流企业如何参加项目投标才能成功中标 | 物流人的必修课

1168 阅读

极智嘉宣布进军具身智能:具备商业化能力、研发实力、场景数据三大优势

1096 阅读国家邮政局到顺丰调研,王卫现身

1090 阅读中储智运智慧联运场景入选央企AI高价值场景

1095 阅读中国光伏巨头,又花50亿在国外建厂

970 阅读25年8月福建省京东大件物流送装一体资源招商邀请函

994 阅读交通运输部:支持平台实施货主实名制,建立过低运价阻断机制

973 阅读全国港口首座绿氢“制输储加用”一体化示范项目落地渤海湾港

988 阅读沃尔玛头程物流整柜入仓运输服务已覆盖五大港口

962 阅读