事件:韵达股份公告2020年年报及2021年一季报:2020年公司实现营收335.00亿元,同比-2.63%;归母净利润14.04亿元,同比-46.94%;扣非归母净利润12.10亿元,同比-49.88%。2021Q1公司实现营收83.30亿元,同比+48.10%;归母净利润2.29亿元,同比-31.57%;扣非归母净利润1.80亿元,同比-30.70%

2020年公司份额保持提升,单票收入下滑,成本持续改善。2020年公司快递业务量141.44亿件,同比+41.02%;市占率为17.0%,同比提升1.2pts,份额持续提升,并保持行业第二。受到价格竞争和集中补量的影响,单票快递收入2.24元,同比-29.75%。通过开展全链路成本管控,公司单票快递成本为2.06元,同比-26.93%,其中单票运输成本0.63元,同比-12.95%,单票中转操作成本0.33元,同比-10.02%。随着规模提升和智能设备加大投入力度,单票成本仍有下降空间。2020年公司快递单票毛利为0.17元,同比降0.19元(同比-51.83%);单票扣非净利润为0.09元,同比-64.46%(降0.16元)。

2021Q1业绩符合预期,价格竞争及成本压力导致单票盈利下滑。2021年一季度公司件量同比大幅增长88.64%,市占率达到16.43%,同比提升1.19pts。受到价格竞争影响,公司2021Q1单票快递业务收入为2.20元,同比-19.01%(降0.52元);成本端受到春节不打烊以及去年同期成本红利(高速通行费减免及低油价)造成的高基数影响;单票扣非净利润为0.05元,同比-63.27%(降0.09元),盈利能力下滑。

资源加速投入提升效率,短期关注盈利改善,中长期看行业格局演变。公司2020年资本开支62.4亿元,同比+41.9%,夯实扩充快递核心资源,提升效率,2020年公司转运中心自动化设备处理能力同比提升30%,人均效能同比提升14.2%,车辆平均装载率同比提升4.4个百分点。短期来看,行业行政主管部门加强价格无序竞争监管,公司短期业绩有望迎来改善;中长期看,公司作为行业龙头,静待行业格局企稳后盈利能力改善。

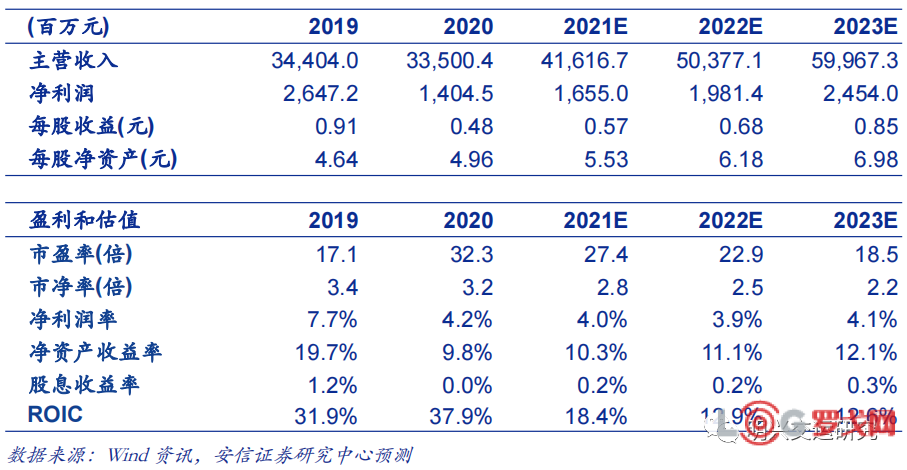

投资建议:在电商快递头部企业持续竞争背景下,我们认为给通达系当期业绩带来较大的压力,但同时也在加速行业整合出清;考虑到公司战略定位清晰,精细化管理能力突出,市场份额持续提升,我们长期看好公司发展。我们预计公司2021-2023年归母净利润分别为16.6、19.8、24.5亿元,对应现股价PE为27、23、19倍,维持“增持-A”评级。

风险提示:电商件市场价格战持续,资本开支过快侵蚀现金流及利润,人工及油价等刚性成本上升等。

玛氏中国 | 2025年度玛氏宠物华东区域成品仓储运输服务(B2B&D2C)遴选

2356 阅读

白犀牛B轮融资总额近5亿,顺丰三度加注,车规级无人车加速落地!

1037 阅读

海晨股份:半导体高端物流设备打造第二增长曲线,物流机器人开启未来产业征程——大物流时代系列研究(28)

810 阅读年营收超7000亿,利润865亿,中国邮政再登世界邮政第一

748 阅读“倒货”现形!运满满重拳出击,1分钟赚900块的黑心生意没了!

721 阅读全球前20大货运机场排名出炉,中国五大机场上榜

694 阅读阿里推出“饱呗运力”,入局校园即时配送

640 阅读一家物流公司的崩塌,从路径依赖开始

592 阅读菜鸟牵手健力宝为供应链提速:工厂直达冰箱仅需24小时

463 阅读耐克 D2C战略遭遇集体诉讼:证据直指供应链运营

492 阅读